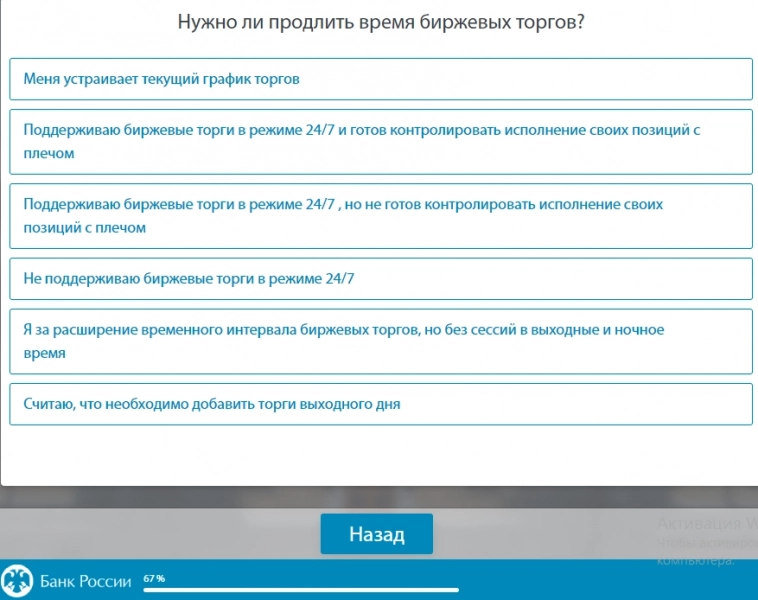

Новости рынков |Банк России предлагает пройти опрос "Нужны ли биржевые торги в выходные дни".

- 27 сентября 2024, 09:56

- |

Банк России предлагает инвесторам пройти небольшой опрос о наиболее удобном времени биржевых торгов.

В последние годы на российском фондовом рынке наметились новые тенденции. Брокеры начали самостоятельно сводить заявки клиентов на продажу и покупку ценных бумаг, не выходя на организованные торги. Банк России активно обсуждает с участниками рынка возможность расширения временных границ торговых сессий на бирже. Однако этот вопрос затрагивает интересы широкого круга как институциональных, так и розничных инвесторов. Регулятор намерен определить свою позицию на основании всестороннего анализа проблемы.

cbr.ru/press/event/?id=21035

- комментировать

- Комментарии ( 39 )

Новости рынков |Мосбиржа вводит требования к раскрытию нефинансовой информации эмитентами, акции которых включены в первый или второй уровень листинга

- 24 сентября 2024, 14:42

- |

Московская биржа вводит требования к раскрытию нефинансовой информации эмитентами, акции которых включены в первый или второй уровень листинга.

В соответствии с новой редакцией правил раскрытия информации, эмитенты акций из котировальных списков должны будут раскрывать нефинансовую информацию на своей странице в сети «Интернет» в составе годового отчета или в форме нефинансового отчета, начиная с отчетности за 2024 год.

Объем, формат и форму раскрытия нефинансовой информации эмитенты определяют самостоятельно. При подготовке нефинансовой отчетности эмитенты могут использовать общепризнанные международные и российские стандарты по раскрытию информации об устойчивом развитии.

Новая редакция документа размещена на сайте Московской биржи.

Подробнее на Московской бирже: www.moex.com/n73373?nt=0

Новости рынков |Суд ЕС отклонил иск Национального расчетного депозитария (НРД) с требованием снять санкции Евросоюза — СМИ

- 11 сентября 2024, 10:53

- |

tass.ru/ekonomika/21833787

По словам одного человека, знакомого с этим вопросом, в депозитарии в настоящее время заблокировано около 70 миллиардов евро (77,3 миллиарда долларов) в Euroclear, расчетной палате, базирующейся в Бельгии.

www.bloomberg.com/news/articles/2024-09-11/russia-s-securities-house-loses-court-fight-over-eu-sanctions

Новости рынков |Рассматриваем возобновление утренних торгов, это хорошее подспорье для восточных регионов, чтобы люди не в ночи торговали — директор по фондовому рынку Мосбиржи Блохин

- 08 сентября 2024, 13:18

- |

«Действительно у нас была утренняя сессия, мы будем обсуждать с участниками формат ее возобновления. Напомним, утренняя сессия проводилась с 6.50 мск. То есть время может увеличиться на 3 часа. Кажется, это хорошее подспорье для восточных регионов, чтобы люди не в ночи торговали, а могли делать сделки в более комфортное время», — сказал управляющий директор по фондовому рынку Мосбиржи Борис Блохин на конференции Smart-Lab.

1prime.ru/20240907/mosbirzha-851413807.html

Новости рынков |9 сентября 2024г Мосбиржа добавит 12 новых ценных бумаг в сервис заключения внебиржевых сделок с акциями без листинга с расчетами через центрального контрагента

- 06 сентября 2024, 14:13

- |

9 сентября 2024 года Московская биржа добавит 12 новых ценных бумаг в сервис заключения внебиржевых сделок с акциями без листинга с расчетами через центрального контрагента (ЦК).

Общее количество акций без листинга, доступных для заключения сделок, достигнет 125. Московская биржа продолжит расширять список доступных инструментов. Список торгуемых ценных бумаг пополняется в том числе с учетом пожеланий инвесторов, которые могут отправить их с помощью специальной формы на сайте биржи.

На базе сервиса внебиржевых сделок с центральным контрагентом функционирует платформа MOEX START, где российские непубличные компании смогут привлекать капитал для своего развития путем размещения акций по закрытой подписке. Доступ к платформе имеют все участники клиринга Московской биржи на фондовом рынке.

Эмитентом на платформе MOEX START может стать непубличная российская компания сроком существования более одного года и объемом выручки от 50 млн рублей за последний отчетный год. Также компания должна иметь оценку от аккредитованного оценщика и сформированный инвестиционный кейс для инвесторов, включающий планы публичного размещения.

( Читать дальше )

Новости рынков |По мнению участников рынка, продажи (дружественно-недружественных (не)резидентов) будут до октября, когда, в общем-то, завершится процесс работы нерезидентов на Мосбирже —Ъ

- 04 сентября 2024, 17:52

- |

Обычно схемы выглядят так, что дружественные нерезиденты покупают с дисконтом бумаги у недружественных, и дальше они их продают на российский финансовый рынок. Одну такую лазейку Центральный банк недавно закрыл, но есть более сложные схемы. Они носят достаточно масштабный характер, поэтому они способствовали снижению российского фондового рынка. Схемы идут через ряд брокеров, которые получают за это достаточно неплохие комиссии.

По мнению участников рынка, такие продажи будут до октября, когда, в общем-то, завершится процесс работы нерезидентов на Московской бирже, такое время предоставили американские финансовые власти.

Директор по стратегии «Финама» Ярослав Кабаков: «Вполне вероятно, что определенный навес и возможные лазейки позволили части нерезидентов реализовать бумаги в рынок. Я бы здесь не говорил о том, что нерезиденты играют какую-то ключевую роль".

( Читать дальше )

Новости рынков |Общий объем торгов на всех рынках Мосбиржи в августе 2024г составил 125,4 трлн руб (-1,6% г/г) — площадка

- 03 сентября 2024, 17:34

- |

Общий объем торгов на рынках Московской биржи в августе 2024 года составил 125,4 трлн рублей (127,5 трлн рублей в августе 2023 года). Здесь и далее динамика показана по сравнению с аналогичным периодом прошлого года.

Рынок акций

Объем торгов на рынке акций составил 2,6 трлн рублей (3,3 трлн рублей в августе 2023 года). Среднедневной объем торгов – 117,9 млрд рублей (142,1 млрд рублей в августе 2023 года).

Рынок облигаций

Объем торгов корпоративными, региональными и государственными облигациями достиг 1,7 трлн рублей (1,8 трлн рублей в августе 2023 года). Среднедневной объем торгов – 76,7 млрд рублей (78,2 млрд рублей в августе 2023 года).

В августе на фондовом рынке Московской биржи размещено 87 облигационных займов. Общий объем размещения и обратного выкупа облигаций составил 1,6 трлн рублей, включая объем размещения однодневных облигаций на 687,0 млрд рублей.

Срочный рынок

Объем торгов на срочном рынке составил 8,2 трлн рублей (9,3 трлн рублей в августе 2023 года). Среднедневной объем торгов составил 372,0 млрд рублей (403,1 млрд рублей в июле 2023 года).

( Читать дальше )

Новости рынков |66% долю в портфеле молодых инвесторов (от 18 до 22 лет) занимают акции — исследование Мосбиржи

- 03 сентября 2024, 12:34

- |

Московская биржа составила инвестиционный портфель «студента» на фондовом рынке – анализ проводился среди частных инвесторов возрастом от 18 до 22 лет, совершающих операции на фондовом рынке Московской биржи.

Наибольшей популярностью у молодых инвесторов пользуются акции. Согласно данным Московской биржи, 66%-ю долю в «портфеле» студента занимают акции, 22% – облигации, 12% – паи инвестиционных фондов. При этом в среднем по рынку доля акций в портфелях инвесторов находится на уровне 35%.

Почти треть клиентов пользуется индивидуальными инвестиционными счетами, что говорит о долгосрочном характере инвестиций.

В ТОП-10 акций в портфелях российских студентов вошли акции Сбербанка (SBER), ЛУКОЙЛА (LKOH), Яндекса (YDEX), Газпрома (GAZP), Роснефти (ROSN), ТКС Холдинга (TCSG), привилегированные акции Сургутнефтегаза SNGSP и Сбербанка (SBERP), НОВАТЭКА (NVTK) и Банка Санкт-Петербург (BSPB).

В ТОП-10 биржевых паевых инвестиционных фондов в портфелях молодых инвесторов вошли фонды на инструменты денежного рынка, акции, облигации и товары: LQDT, TMOS, TRUR, AKMM, TGLD, SBMM, EQMX, SBMX, TBRU и SBGB.

( Читать дальше )

Новости рынков |Мосбиржа: инвесторы переключились с валютных фьючерсов на товарные — РБК Инвестиции

- 02 сентября 2024, 10:14

- |

«Мы наблюдаем значительный интерес именно к товарным инструментам, что связано с ростом цен на сырьевые товары и увеличением волатильности на рынках», — отметила управляющий директор по рынку деривативов Мосбиржи Мария Патрикеева.Ежедневный объем фьючерса на природный газ (NG) в прошлом году составлял ₽30 млрд, а в 2024 году значение увеличилось почти в два раза — до ₽54 млрд.

В 2023 году абсолютным лидером по среднедневному объему торгов был фьючерс на доллар (Si), на торги им ежедневно приходилось порядка ₽115 млрд (сейчас — Р78 млрд).

В 2024 году торговая площадка запустила 22 новых инструмента на срочном рынке, их общее число достигло 230.

( Читать дальше )

Новости рынков |Правкомиссия продлила до 12 октября 2024г совершение операций по обмену замороженными активами — Минфин

- 31 августа 2024, 15:20

- |

Подкомиссией Правительственной комиссии по контролю за осуществлением иностранных инвестиций в Российской Федерации принято решение о продлении до 12 октября 2024 года сроков совершения операций (сделок) с иностранными ценными бумагами.

📌 С условиями их проведения можно будет ознакомиться на сайте организатора торгов.

vykupicb.investpalata.ru/

t.me/minfin

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс